どーもー!金野内でーす!!

倹約(=減量)と投資(=筋トレ)で,アスリート級の家計体脂肪を目指しながら,同時に人生の幸福度=QOL(Quolity of Life)もあげちゃうような情報発信をしております.

さて,今回のテーマはこちら!

『企業型確定拠出年金』

です! はい,漢字を9つも並べないでください…orz ってなると思いますが,理解しやすい有益な情報発信になるように頑張ります!!

- 企業型確定拠出年金 制度を活用して老後資金を効率的に蓄えよう!

- 聞いたことはあるけど,なにもした覚えのない方,即設定してみましょう!

企業型確定拠出年金とは

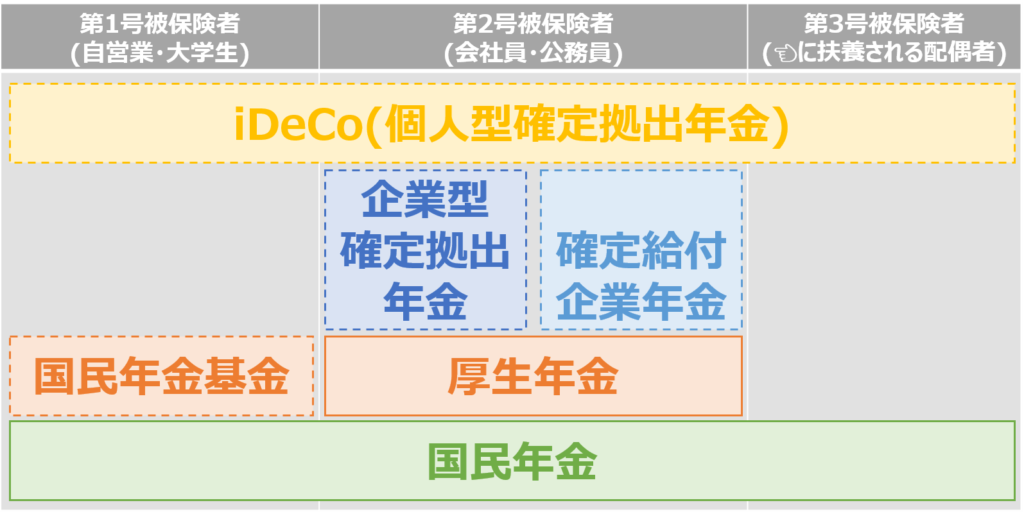

企業型確定拠出年金 (以下,企業型DC ※Defined:確定 Contribution Plan:拠出) とは,年金と名前がついているように,国民年金・厚生年金の社会保険制度とは別に個人で用意する自分年金制度のひとつです.

以下に示す通り,実線の国民年金と厚生年金は加入義務のある年金制度ですが,この記事でとりあげる企業型DCは,これらとは別物の年金で,勤め先の企業が導入している場合に,その企業の従業員が加入できる積立の年金制度です.(よく年金の3階部分なんて言われますね.)

(あくまで金野内の解釈ですが…)企業型DCは,あなたの会社があなたのために『毎月タネセン渡すから,自分の年金は自分で投資して増やしておいてな~』って制度です.

金野内が務める会社も2017年4月から,企業型DCがはじまりました.ところが最近,同僚が意外とこの神制度の内容を理解していないことに気づき,『もったいないな~』と思ったのと同時に,企業型DCを導入している会社に勤めている人の少なくない人たちが,制度の内容を知らないがためにその制度を有効に活用できていないのでは?と思い,この記事を書くことにしました.

企業型DCは,自分用年金の投資をするときの税制優遇制度であり,その投資の掛金(タネセン)を自分が務める会社が毎月一定額拠出してくれるという超神制度であり,『使わな損!』案件です.

企業型DCの特徴・メリット・デメリットは?

特徴

こちらに企業型DCの特徴をまとめてみました.

- 自分年金を準備するための税制優遇年金制度である

- 運用中に発生する収益は,まさかの非課税!

- 運用の指示は,従業員自らで行う必要がある(リスクをとるか/とらないかはあなた次第!)

- つまり,あなたの選択するファンドの運用成績により,将来受け取れる年金が変動してしまいます

- 掛金は自分の会社が拠出してくれる

(自分に支払われる給与とは別に,会社から掛け金が支給される!) - 会社の拠出額だけじゃ物足りない場合,『マッチング拠出』を使ってブーストできる

- 転職した場合でも次の会社に年金資産を移管することができる(ポータビリティがある)

- 給付には老齢給付金のほか,障害給付金,死亡一時金,脱退一時金がある

金野内は,『どうせ,自分の懐に入らないお金なら,ちょっとリスクとった株式運用したっていいんじゃない!?』ってノリで株式ファンドでの運用を開始したのが,2017年のことであり,これが金野内と投資との出会いだったワケです.

リスクといいましたが,この日本国のお墨付き制度なので,基本的に,企業型DCで投資できるファンド商品ラインナップからは,いわゆるゴミファンドは除外されていますので,十分な投資期間を確保さえすれば,収益があがる確率は高い!と私は考えております.(逆に考えれば,収益が上がることを前提にしているからこそ,収益を非課税にするよ!って言ってくれてるんでしょう!きっと!笑)

メリット

- タネセンを,会社が毎月私たち従業員のために,積み立て(拠出)してくれる

- 運用時に発生した運用益は非課税 (2回目)

- 会社に拠出してもらったお金は自分の所得に含まれない

- マッチング拠出で,追加で投資した分も,『小規模企業共済等掛金控除』で所得から全額控除される

つまり,掛金が所得控除された上に,運用で得た利益も非課税であり,税金がWでお得という神制度ってことです!

デメリット

- (投資する投資信託によっては) 運用実績次第で,値動き(元本割れ)がある

- 60歳まで使えない ⇐ 最大のデメリット.といっても名前が年金なので仕方ないか(笑)

- 受け取る時は,退職所得控除やた公的年金等控除やらの対象になるが,理解が難しい…

(受け取るまでにじっくり勉強していきましょう!)

結局,企業型DCでなにをすればいいの?

ここまで,読んでいただいて,『確かに,いまは自分の懐に入らないのなら,ちょっとリスクとってもいいかぁ』と共感いただけた,そこのあなた! あとは行動するのみでございます!!『明日やろうは馬鹿野郎』です!

① あなたの企業型DCサイトの情報を思い出す(調べる)

企業型DCの運用指示は,基本的には証券会社のWebサービスで行いますので,まずはそのWebサイトにたどり着く必要があります!これが,はじめの一歩です.

『そういえば,そんな制度あったなぁ』という方は,おそらくはそのWebサービス名やURL,そのサービスにログインするためのIDとパスワードもお忘れではないでしょうか? こればかりは,会社によって異なりますので,残念ながら金野内がお教えできるものではありませんので,まずはご自身の会社で,詳しい同僚の人や総務課なんかに聞いてみてください!

サイト名さえわかってしまえば,あとはググってみるのみでございます! パスワードを忘れた方であっても,ひとたびそのサイトにたどり着ければ,たいていの場合,『パスワードをお忘れのかた』という親切な機能があるはずです!

② 積立てするファンドをきめる

これまで企業型DCの設定を放置している人は,おそらくただの『預金商品』に投資比率100%のデフォルト設定になっていると思います.少なくとも私の会社で,未設定の場合には,年利0.002%のただの『預金商品』にコツコツコツコツ積立設定するという大変親切なデフォルト設定になっておりました…

この記事の本題は,このデフォルト設定を脱し,優良なファンドに設定を見直してみてはいかがでしょうか?という金野内からの提案です.

企業型DCは,それぞれの企業によりその中身が異なるので,ラインナップされている商品も異なります.ですが,共通していえることは,上述した通り,国のお墨付き税制優遇制度なので,ゴミファンドはラインナップされていないということです.その上で,ラインナップされているファンドの中から,『大きく分散投資された 全世界 or 米国 株式のインデックスファンド』を選択することをおすすめします.

別の記事で詳しく述べるつもりではいますが,上記のような全世界株式インデックスファンドは15年もあれば,過去実績上は元本割れしないというデータがよく知られています.

ご参考までに金野内の企業型DCでは,上記に該当するファンドである『野村DC外国株式インデックスファンド MSCI-KOKUSAI』に積立設定しています.

③ 積立て比率をきめて,積み立て設定する

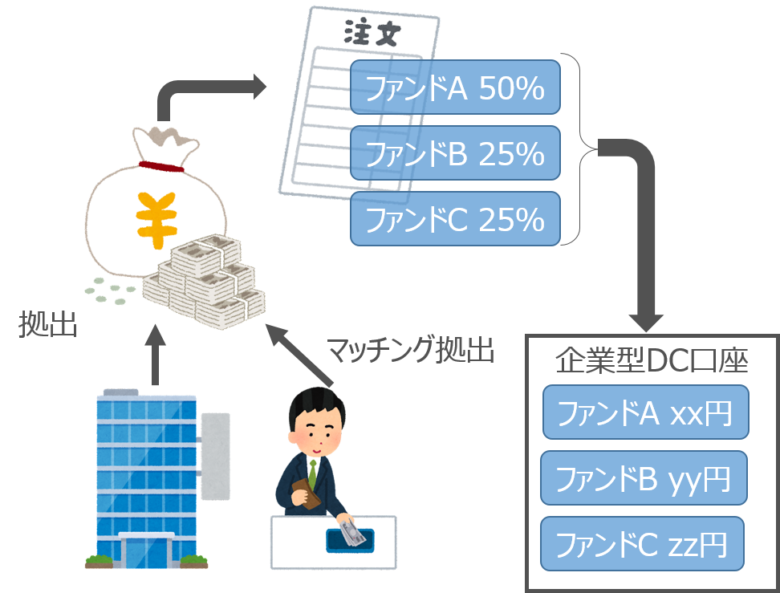

まず積立て比率について,上図で説明します.

企業型DCは自分の会社が積立用のお金を拠出してくれると説明しました.また,マッチング拠出の設定をしている場合は,この分も足した金額が毎月の軍資金になる訳です.

運用指示をする私たちは,この軍資金で『どのファンドを何%の割合で買うか』を設定します.これが運用指示であり,この指示に従って毎月,ご自身の企業型DC用の口座に積み立てられていくという仕組みです.

さて,金野内の場合はというと,上記のとおり,全世界株式インデックスファンドである『野村DC外国株式インデックスファンド MSCI-KOKUSAI』に全振り(100%購入)というめちゃくちゃシンプルな設定になってます.

もちろん不安な人や年配の方で,『株式ほどのリスクは取りたくないなぁ』という場合は,債権ファンド50%:株式ファンド50%といった投資比率にするのもいいかもしれません.

このようにご自身で決定した投資比率になるように,証券口座のWebサービスから,例えば『ファンドAに100%』といった運用指示を設定する必要があります.

少し先の話ではありますが,いずれ誰しもが着陸(=退職)に近づいていきますので,そのときになったら比較的リスクの低い債権ファンドに移していくという作戦も可能です.わたしの場合,まだ20年以上も先のはなしなので,正直まだふわっとしています(^^;

④ これまで積立てた分を別ファンドに振り替える

さて,『退職に近づいてきたら,比較的リスクの低い債権ファンドに移していくという作戦』と言及しましたが,ここで言った『移す』って何でしょうか?

この企業型DCは,ファンドの買い替えも可能なんです.例えば,ファンドAをxxx円売って,ファンドBにそのxxx円分に買いなおすといった『スイッチング』という運用指示も可能なのです.したがって,これまで『預金商品』のみに積み立ててきた方も,自暴自棄になる必要はありません!

この『預金商品』を売って,『全世界株式インデックスファンド』にスイッチングすることもできるということです! よって,これから企業型DCを設定していく方は,毎月の積立設定もそうですが,これまでの積立分も見直してみることをおすすめします!

⑤ マッチング拠出でブーストさせる(任意)

企業型DCでは,会社が拠出する掛金に加えて,加入者(=従業員)本人も,掛金を上乗せして拠出することが可能です.これを『マッチング拠出』といいますが,これを使って,積み立てをブーストさせることができます.

上述したように,この『マッチング拠出』で自分で拠出した掛け金は,その全額が『小規模企業共済等掛金控除』になり,所得から控除してもらえます.これにより,所得税も住民税もその分,お安くなりますので,是非,マッチング拠出をトッピングで付け加えるのは非常におすすめな一手と言えます.

同じ全世界株式インデックスファンドに投資する場合であっても,通常の(特定口座を使った)投資の場合,自分の給与から所得税&住民税がひかれた後の手取りから掛け金を支払うのですが,企業型DCでの投資の場合は,この所得控除を受けられる分,税金が有利になるので,この『マッチング拠出』は極めて合理的な選択肢であるといえます!

ただし,住宅ローン減税などを利用しているために,控除される所得がもうありません!って場合は,節税効果が効きませんので,注意してください.また,企業型DCの最大のデメリットである60歳まで引き出せないというペナルティとの天秤になるので,ご自身でご判断ください!

⑥ マネーフォワードと連携する(任意)

意見は分かれると思いますが,私は投資初心者のときは,『どれくらい値動きがあるのか』を実感するために,マネーフォワードMeなどの家計簿アプリと連携させ,ワザと値動きが目に留まるようにするのもありだと思っています.

これにより,インデックス投資の値動きを体感でき,こんな出来事があるとこういう値動きをするのかってのを経験することが大事だと思ってます.

この確定拠出年金ってのは,良くも悪くも『会社が拠出してくれた金だしな~』とお気楽な精神状態でいられるのに加えて,最初の設定をしたあとは放置プレイになるので,インデックス投資で一番やってはいけない暴落時の狼狽売りという事態にもなりにくいというメリットがあるとわたしは思っています.

投資をはじめる第一歩として,確定拠出年金口座は,なにかとメリットがあるトライアルになるのではと思っています.もちろん,続けることで,老後資金も着実に増えていくとわたしは信じています.

まとめ

- 企業型DCがある企業でお勤めで,設定をした覚えがない方!

制度と投資について理解したうえで,投資を始めてみてはいかがでしょうか? - 確定拠出年金は企業が掛け金を拠出してくれるので,初めての投資体験として,超おすすめ!

最後まで,お読みいただきありがとうございました.

みなさまの投資活動のヒントになれば幸いです.では,またっ!

コメント